|

导语 | 中国东方资产管理股份有限公司日前发布了《2016:中国金融不良资产市场调查报告》(以下简称《报告》)。《报告》显示,2016年商业银行不良资产处置规模将小幅增加,资产管理公司的不良资产处置规模随之也将小幅上升。在我国经济短期内难以快速恢复高增长的情况下,预计本轮不良贷款上升周期持续时间为3年。

一、金融不良资产市场总体判断

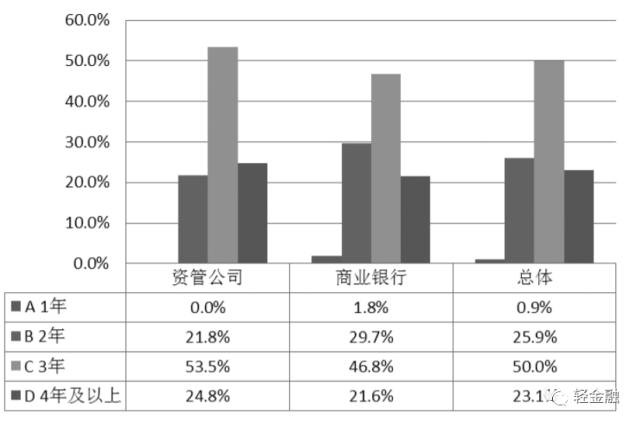

图1、本轮不良贷款上升周期持续时间:预期3年

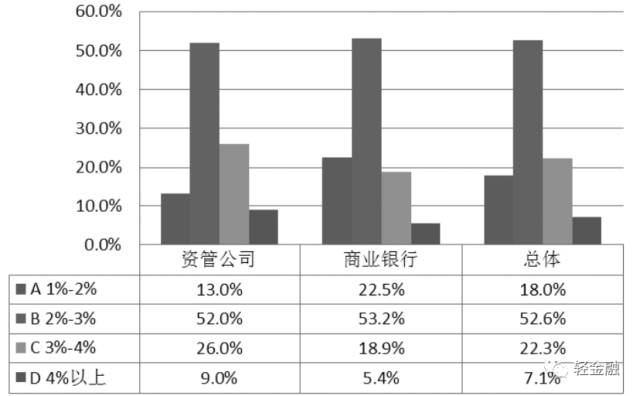

图2、2016年底我国银行业不良贷款率判断:2%-3%

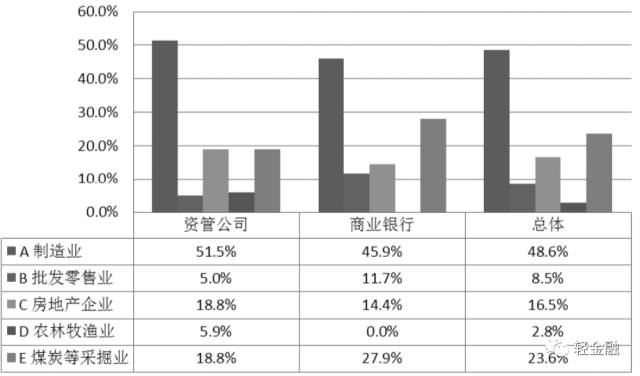

图3、2016年我国银行不良贷款产生的主要来源:制造业

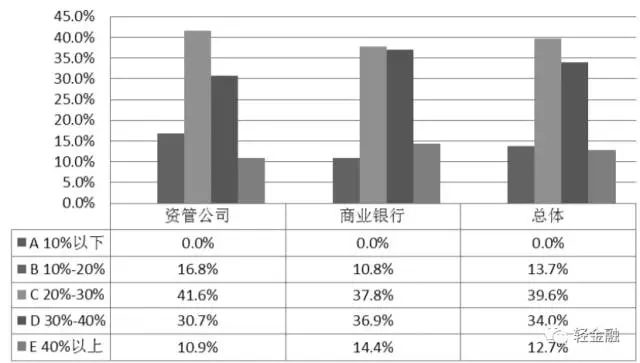

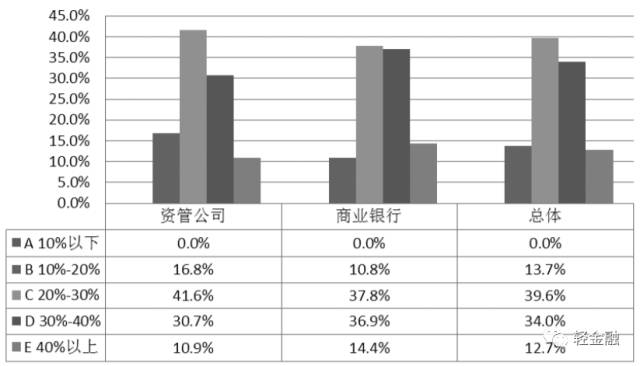

图4、2016年导致银行贷款损失首次超出其承受能力的房价下跌幅度:预期20%-30%

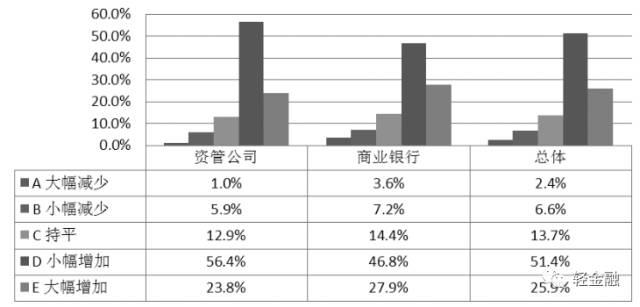

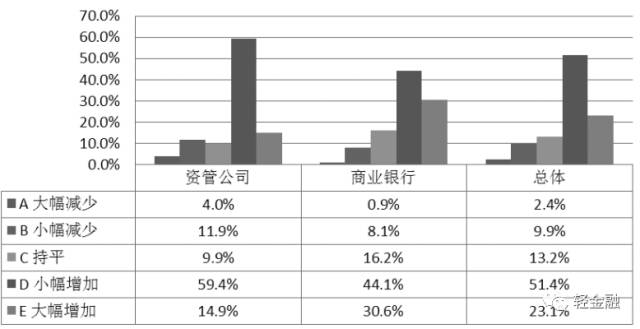

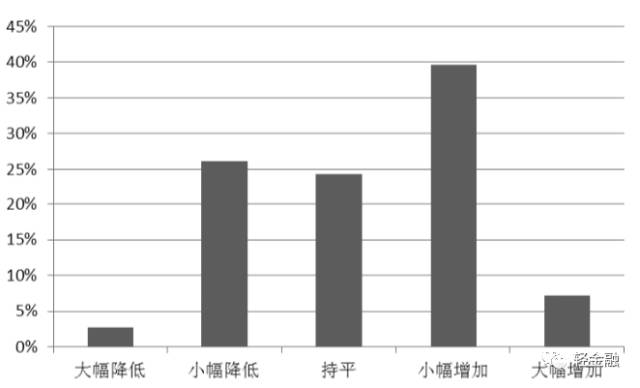

图5、2016年商业银行不良贷款的处置规模:小幅增加

图6、2016年四家资产管理公司处置不良资产的规模:小幅增加

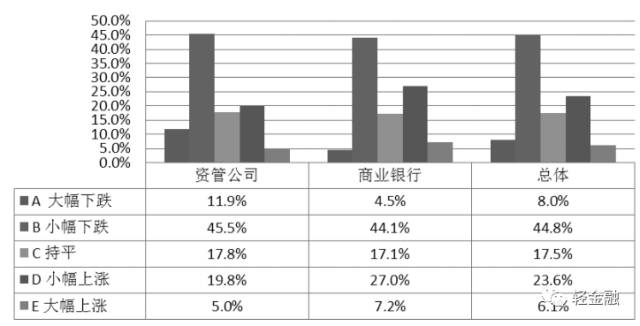

图7、2016年中国不良资产价格的整体走势:小幅下跌

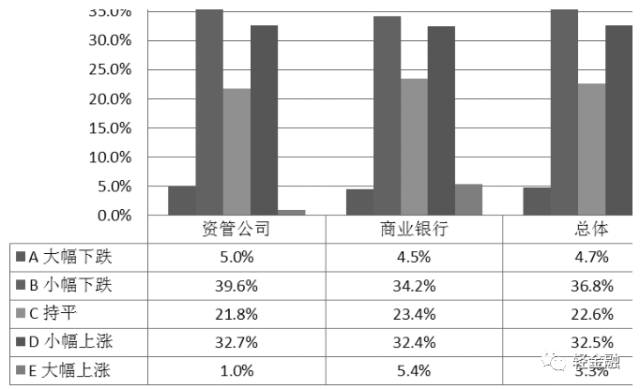

图8、2016年不良资产市场的预期收益率:小幅下跌

图9、2016年不良资产二级市场的投资机会:小幅增加

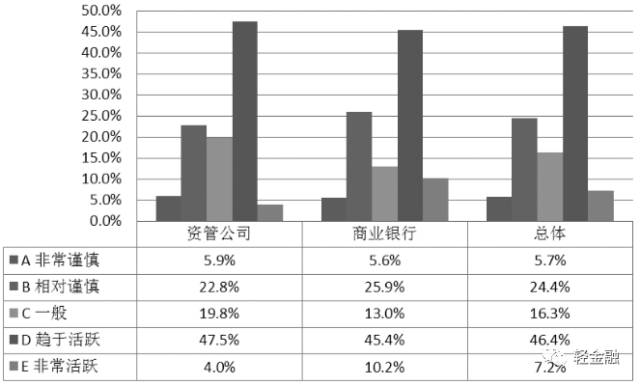

图10、2016年不良资产二级市场投资者的投资行为:趋于活跃

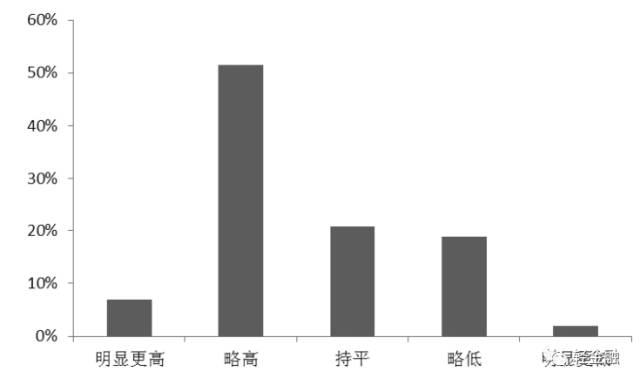

二、商业银行不良贷款核心观点

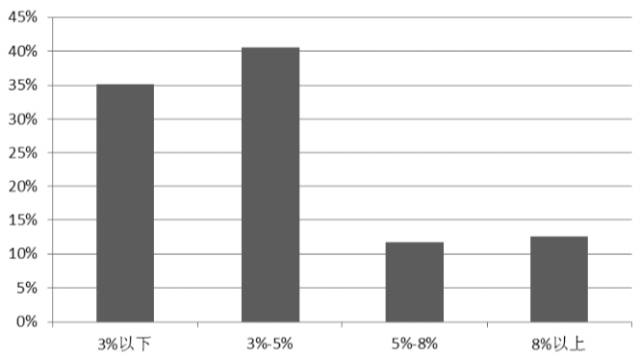

图11、受访者所在地区银行类金融机构不良率最高普遍在3%以上

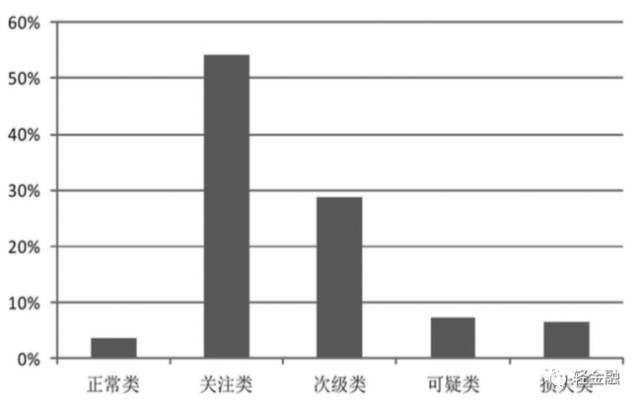

图12、商业银行关注类、次级贷款的账面风险与实际风险偏差最大

图13、所在单位新增不良贷款规模和不良贷款率均将增加,但不良贷款压力比2015年有所缓解

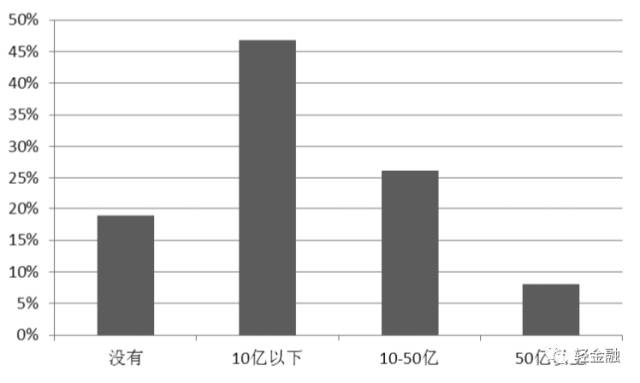

图14、2016年有更多银行推出不良资产包,小型不良资产包的数量增加较多

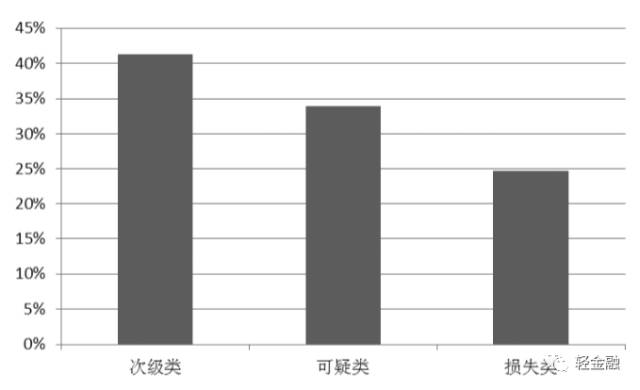

图15、向市场推出的不良资产包资产类别结构大体没变,但质量等级略有下降

图16、不良资产包预期价格偏谨慎,但趋稳趋好

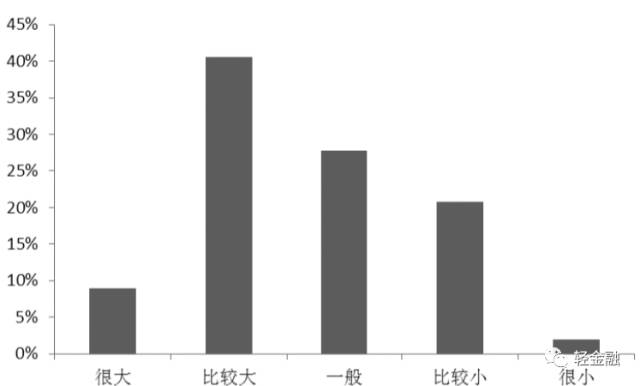

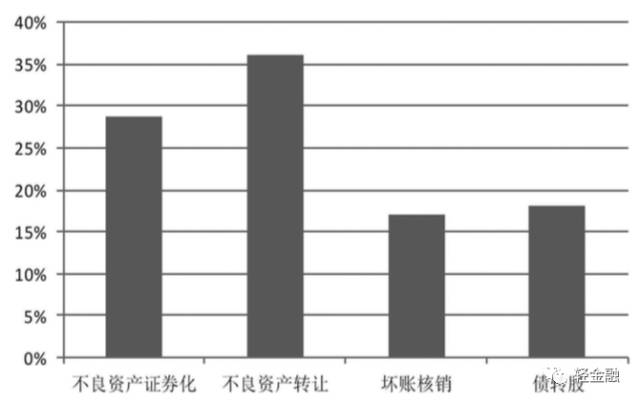

图17、降低银行不良贷款率最有效的措施

三、资产管理公司不良资产核心观点

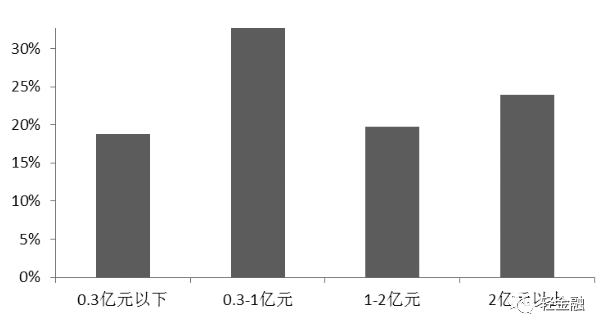

图18、 大部分办事处 / 分公司的人均管理不良资产本金金额仍处于“0.3-1 亿元”之间

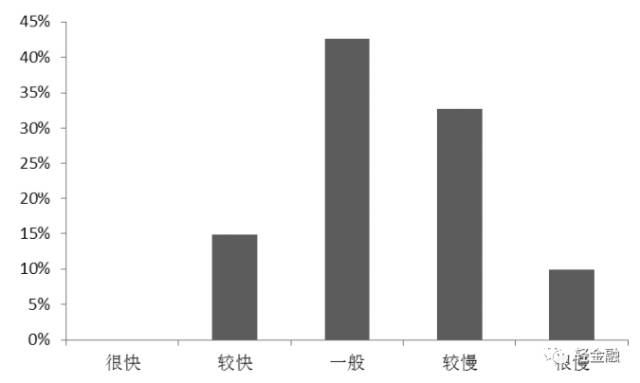

图19、 2016年不良资产处置速度:整体较慢

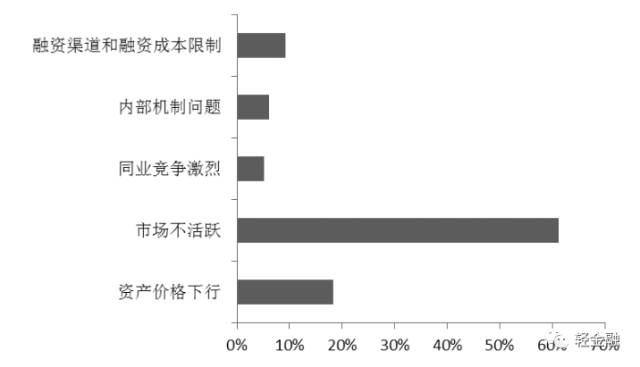

图20、2016年不良资产处置难度:处置持续困难,市场不活跃是首要原因

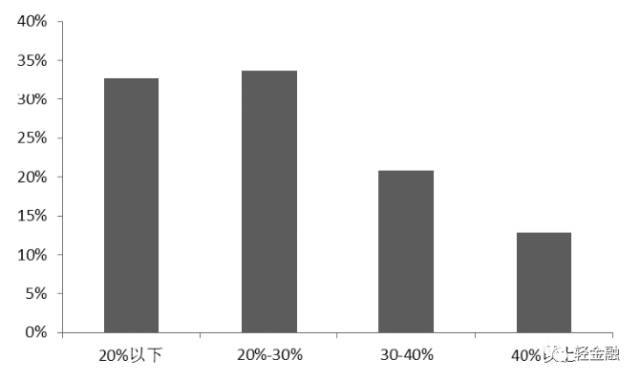

图21、不良资产处置回收率:普遍低于30%

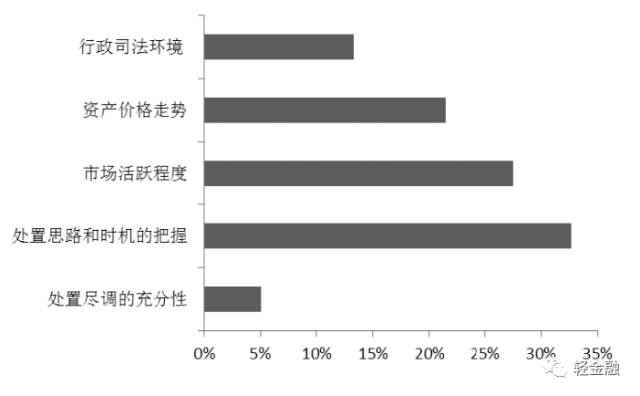

图22、影响处置因素:市场大环境仍是决定性因素,但内部处置能力的重要性有所上升

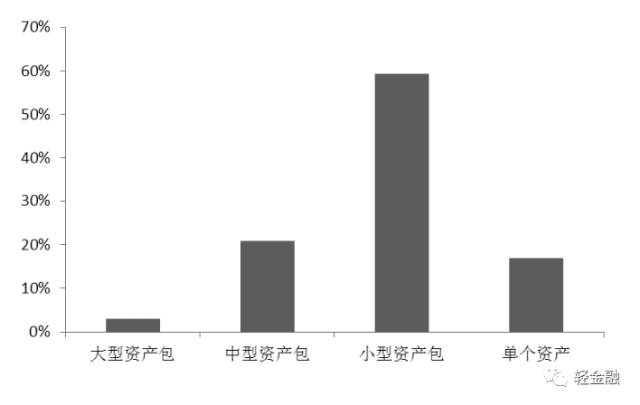

图23、市场资产规模偏好趋于小型化

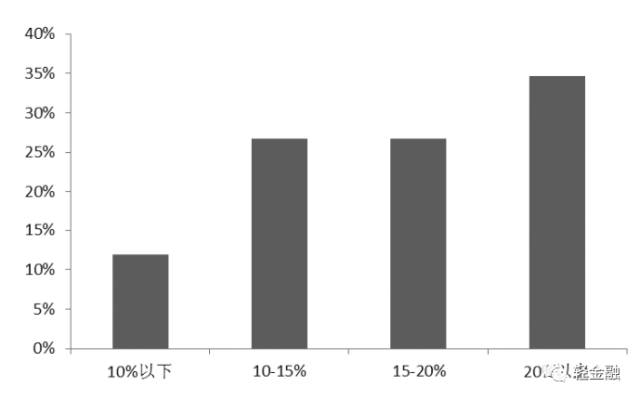

图24、当前投资者购买不良资产的预期内部收益率:普遍高于10%

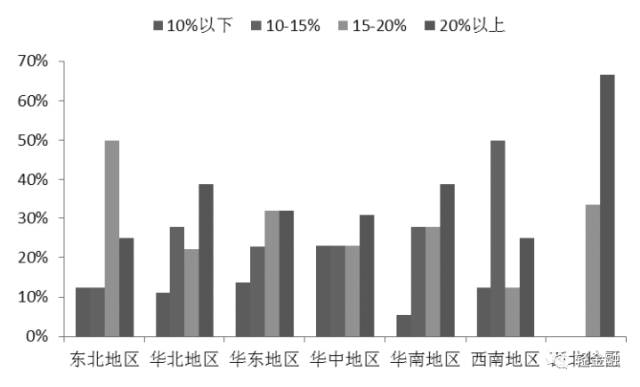

图25、各地区投资者购买不良资产的预期内部收益率调查

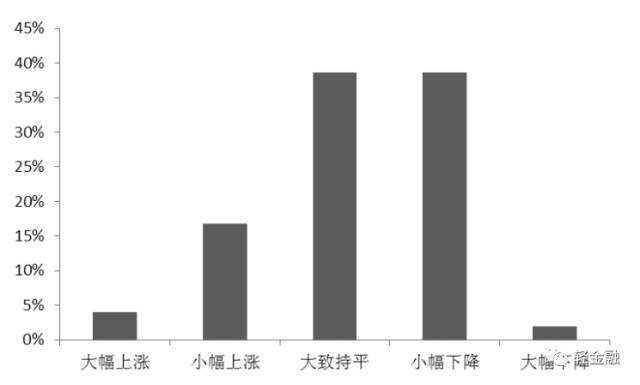

图26、2016年当地不良资产价格:有下降压力

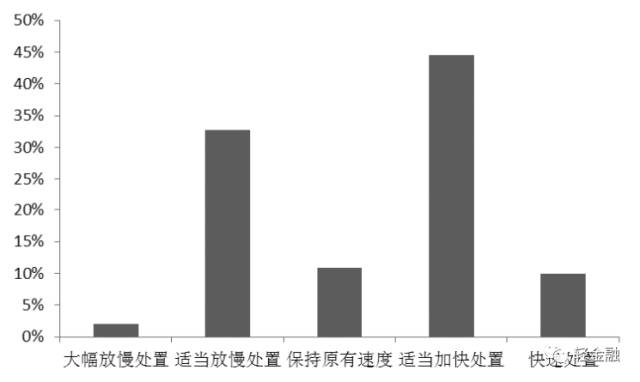

图27、当前资产管理公司应采取的处置策略:适当加快处置

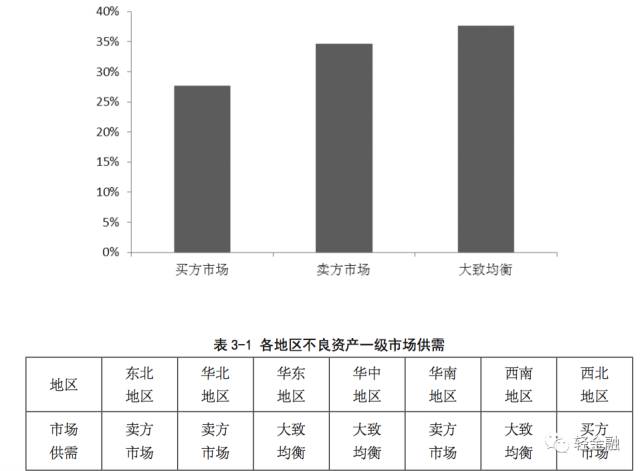

图28、当地不良资产一级市场供需:大致均衡,卖方稍占优势

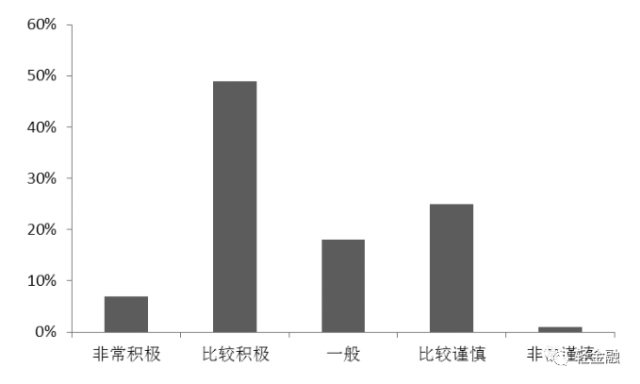

图29、资产管理公司对不良资产收购的态度:2015年审慎参与,2016年比较积极

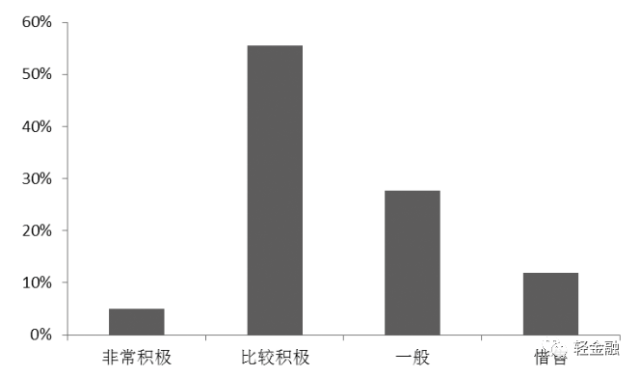

图30、金融机构出售不良资产的意愿较积极

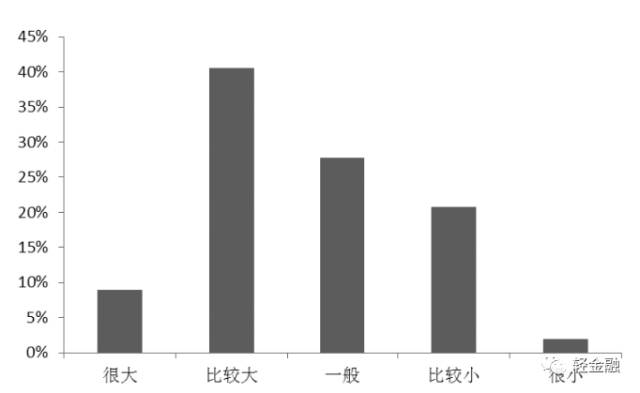

图31、银行有大规模集中转让的可能

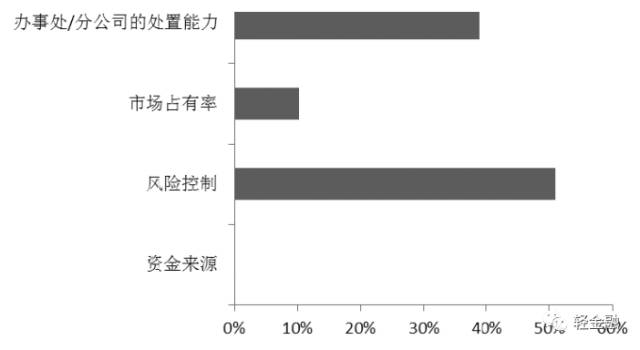

图32、资产管理公司参与收购主要考虑的因素

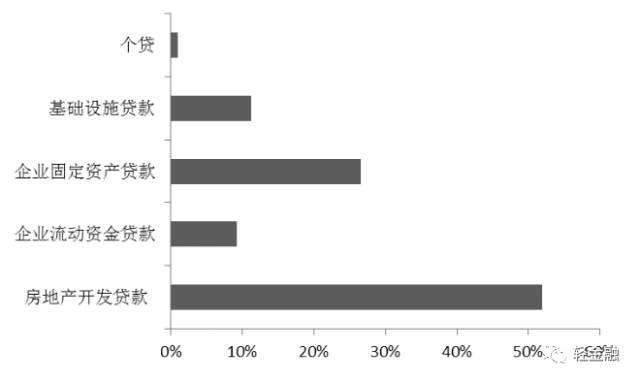

图33、资产管理公司收购不良资产最偏好“房地产开发贷款”及“企业固定资产贷款”两类

图34、非金融不良资产业务风险及回报预期均高于金融不良资产业务

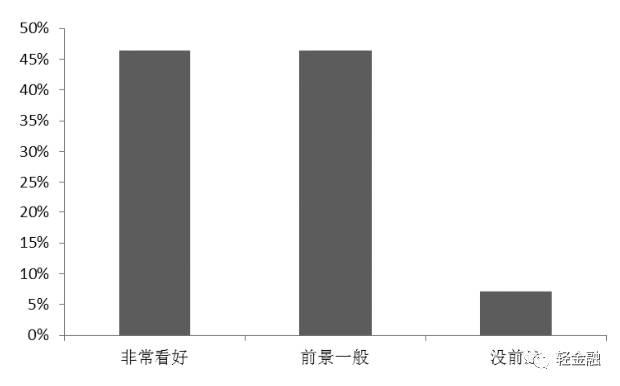

图35、互联网在不良资产收购与处置过程中的使用仍然较少,但“互联网+”的前景被看好

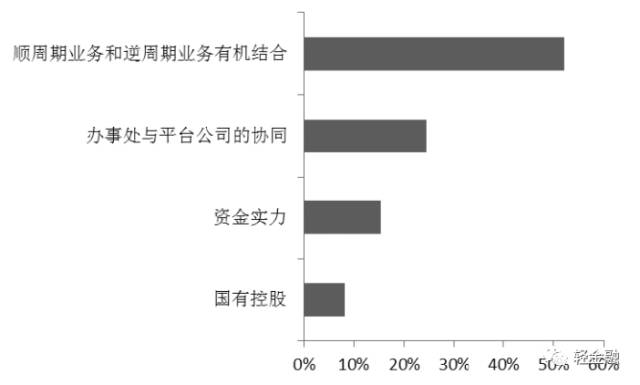

图36、四大资产管理公司转型后的核心优势

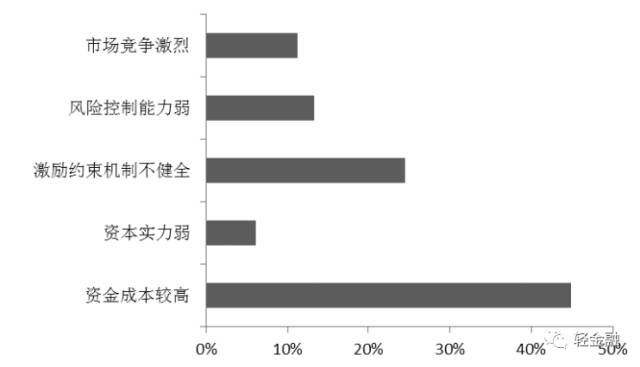

图37、资产管理公司面临的主要瓶颈:资金成本高及激励约束机制不健全

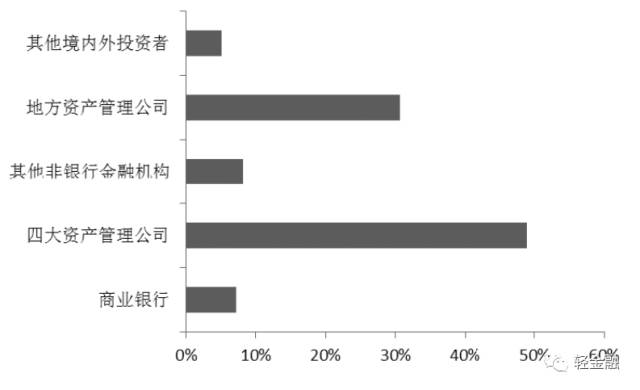

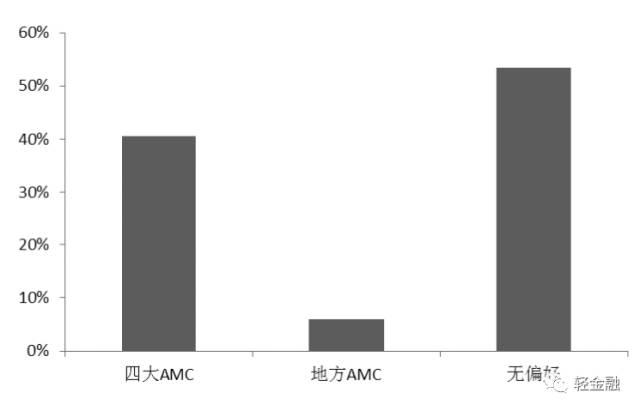

图38、未来不良资产市场的竞争者

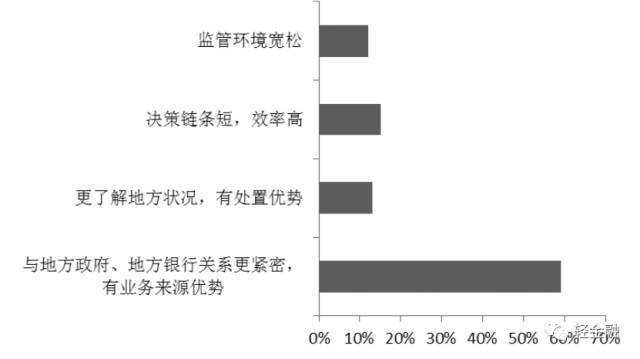

图39、地方资产管理公司的主要优势

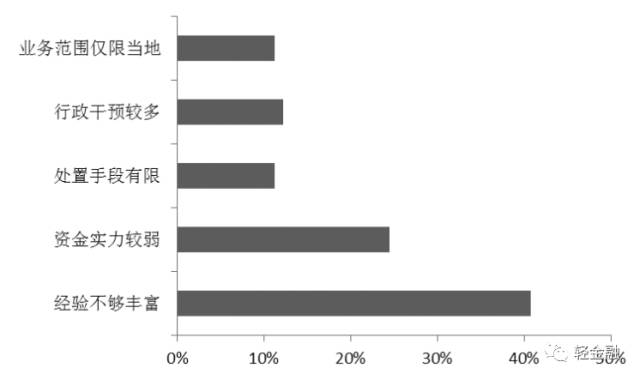

图40、地方资产管理公司的主要劣势

图41、银行处置不良时对购买方的偏好

第四部分 宏观形势与不良贷款变化趋势

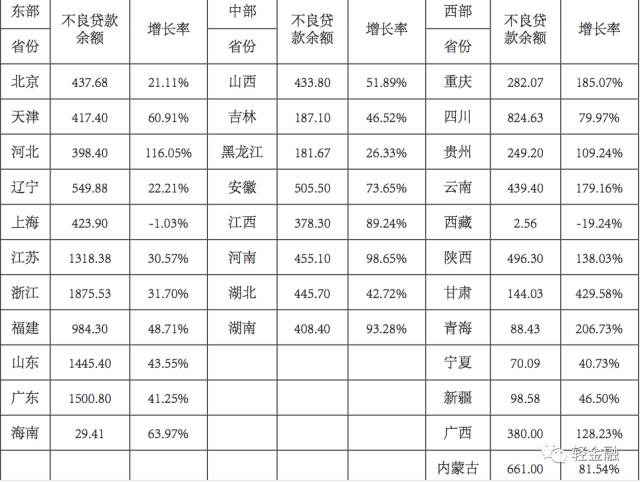

图42、2016年各地区不良贷款余额预测

图43、2016年各行业不良贷款余额预测

第五部分 新一轮银行不良资产的处置策略

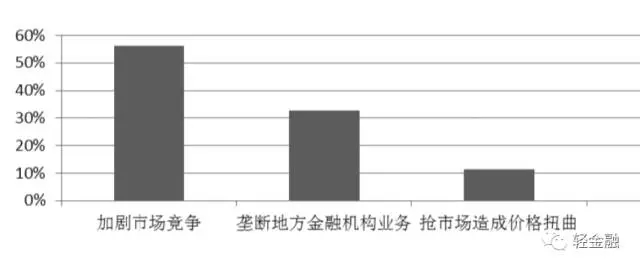

图44、地方资产管理公司对不良资产行业的影响

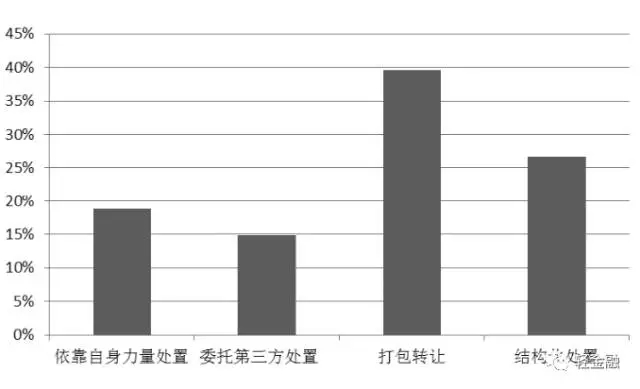

图45、2016年商业银行处置不良贷款最可能选择的方式

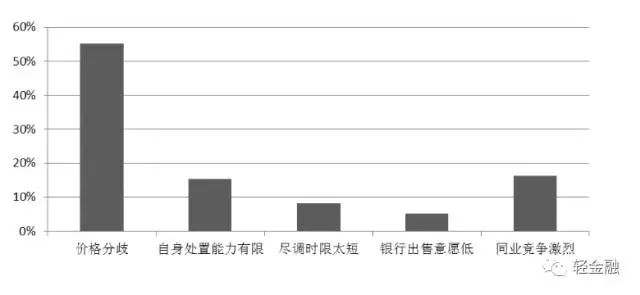

图46、资产管理公司收购银行不良资产的主要障碍

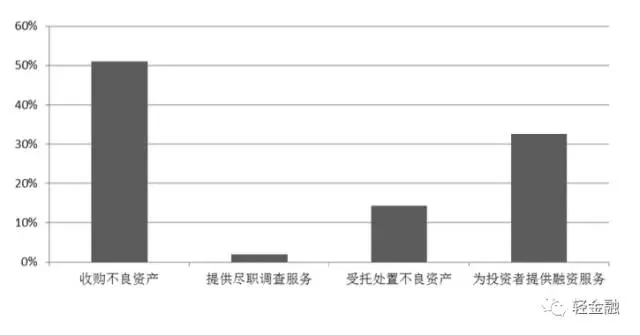

图47、未来资产管理公司在不良资产市场应承担的角色

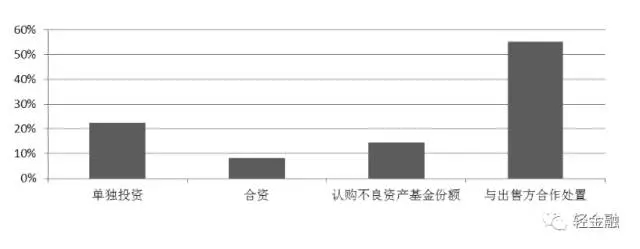

图48、不良资产市场投资主体倾向投资方式

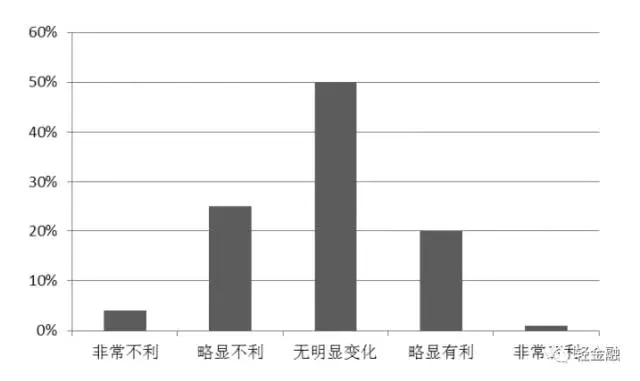

图49、2016年不良资产处置法律环境评估

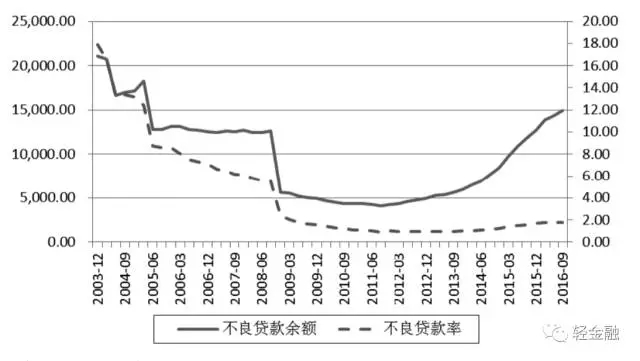

图50、中国不良贷款变化趋势

|